Факторинг и форфейтинг: сходства и различия

Современным торговым и производственным компаниям нередко приходится заключать сделки, которые предусматривают поставку товаров под реализацию или условия отсрочки платежа со стороны покупателя. При этом параллельно перед предприятием стоят вопросы расширения производства, повышения его рентабельности, увеличения рабочих мест. Классическое кредитование в банке может нести дополнительные риски, если покупатель по тем или иным причинам вернет товар или не сможет вовремя оплатить счет. В этом случае на помощь приходят такие банковские услуги, как факторинг и форфейтинг. Рассмотрим подробнее сходства и различия этих двух продуктов.

Факторинг предполагает поставку товаров покупателю на условиях отсрочки платежа. При этом продавец реализует свою продукцию с оплатой договора через банковскую или факторинговую организацию. До 90% от суммы сделки он получает сразу, а оставшиеся средства ― после того как покупатель оплатит товар. Поставщик несет ответственность за неисполнение условий договора перед покупателем.

Форфейтинг предполагает выкуп обязательств должника перед кредитором. Форфейтор принимает на себя все финансовые риски и может в случае необходимости продать долг третьим лицам. Начиная с момента выкупа долговых обязательств поставщик получает всю сумму за отгруженный товар и больше не несет ответственности за неплатежеспособность покупателя.

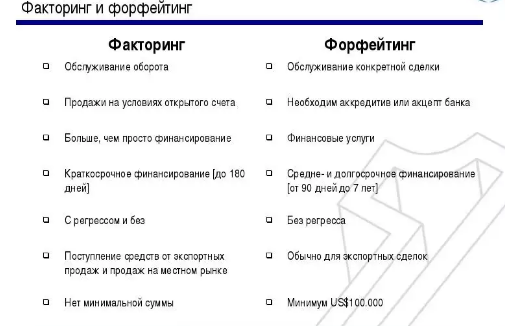

| Факторинг | Форфейтинг |

| Форфейтинг | ||

| Сходства | ||

|

1. Факторинг и форфейтинг переводят «кредит», который поставщик предоставляет покупателю в виде товаров, в банковскую форму. 2. Компания-производитель освобождается от ряда функций, не связанных с изготовлением продукции, а в сделке появляется третья сторона. 3. Обе схемы применяются и на внутренних, и на международных рынках. При этом форфейтинг чаще всего обеспечивает внешнеэкономические сделки. | ||

| Различия | ||

| Объект | Фактор обслуживает оборот | Форфейтор обслуживает конкретную сделку |

| Сроки | Продолжительность операции не превышает 6 месяцев (180 дней) | Требования по задолженности могут быть актуальны до 10 лет |

| Риски | Клиент разделяет с фактором политические и валютные риски | Клиент форфейтора освобождается от рисков |

| Сегмент бизнеса | Средний и малый | Крупный |

| Регресс | Условия регресса отмечаются в договоре | Регресс не предусмотрен |

| Выплата долга | Поставщик получает до 90% от суммы договора, а остаток ― после погашения долга покупателем |

Поставщик сразу получает всю сумму за отгруженный товар |

| Переуступка долга | Не предусмотрена | Возможна |

Мы рассмотрели основные сходства и различия факторинга и форфейтинга. Оба метода актуальны и востребованы среди предприятий развитых стран. Схемы факторинга и форфейтинга выгодны и покупателям, и поставщикам. Первые могут не выводить средства из оборота для внесения аванса за товар и планировать сроки погашения дебиторской задолженности. Вторые сразу же получают аванс для изготовления новой партии продукции. Клиенты фактора или форфейтора в любом случае снижают свои риски по сделкам и могут планировать свое развитие в долгосрочной перспективе.

У Вас остались вопросы или решили воспользоваться нашими услугами?

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку:

Факторинг и форфейтинг

Бизнесменам, производителями поставщикам для улучшения всех бизнес-процессов финансовые учреждения предлагают факторинг или форфейтинг. В первом случае происходит продажа товара на условиях отсрочки платежа. При ней поставщик передает права на получение долга в факторинговую компанию. Сам при этом получается от фактора сначала 90% от суммы долга покупателя, а после погашения задолженности еще 10%.

Форфейтинг же обозначает операцию по приобретению форфейтором обязательства у компании с долгом перед кредитором. В этом случае посредник берет на себя различные риски, при желании всегда имеет возможность продать свой долг. При этом с периода выкупа обязательства клиент получает сразу все средства и не несет ответственности, если покупатель не сможет рассчитаться в сроки, прописанные в договоре.

Таким образом, факторинг может длиться до 180 дней, а форфейтинг растянуться на несколько лет. В первом случае ответственность за неуплату покупателя лежит на всех сторонах, во втором – только на форфейтере.

Сходства и различия факторинга и форфейтинга

.

| Параметры | Форфейтинг | Лизинг, факторинг |

| Категория операций | Внешнеторговые | Внутри торговые |

| Валюта | Большой выбор мировых валют | Ограниченное количество. В основном рубли, евро, доллары США |

| Срок кредитования | От нескольких месяцев до нескольких лет | От 90 до 180 дней |

| Регресс (предъявление претензий предыдущему владельцу ценных бумаг) | Отсутствует, т.к. все риски возлагаются на форфейтинговую компанию | Зависит от вида заключаемого договора |

| Размер выкупаемого долга | 100%, т.е. выкупается в полном объеме | До 90% |

| Стороны, подписывающие договор | Форфейтер и экспортер | Банк (финансовое учреждение), продавец, покупатель |

| Наличие дополнительных гарантий | В случае надобности, можно запросить гарантийное поручительство третьей стороны | нет |

| Возможность передачи письменных обязательств третьей стороне | Есть | Нет |

Достоинства и недостатки всех форм форфейтинга

Как любая финансовая операция, форфейтинг имеет своих поклонников и противников. Это обуславливается наличием положительных и отрицательных качеств таких торговых отношений. Поэтому рассмотрим подробно все его стороны.

Достоинства:

- Простота оформления. В сделке участвует всего 2 стороны, помимо этого, требуется минимальный пакет документов;

- Минимальные риски для экспортера. Ему не нужно переживать о том, что импортер не заплатит по векселю;

- Для импортеров создаются лояльные и гибкие условия погашения задолженности. Начать погашать кредит он может не сразу, а через несколько лет;

- Экспортер имеет право продать только часть векселей, чтобы покрыть кассовые расходы. Остальные деньги он может получить напрямую от импортера.

Недостатки:

- Переплата, которая представляет собой дисконт форфейтера. Все комиссионные по кредиту платит экспортер;

- Отсутствие возможности адекватно оценить платежеспособность импортера.

Заключение

Форфейтинг – это вид торгового финансирования, суть которого заключается в покупке дебиторских задолженностей клиентов банковским учреждением.

Процедура оформления очень проста и сводится к заполнению передаточной графы, после чего форфейтер становится новым владелец векселя.

При таком соглашении продавец получает деньги сразу после отгрузки товара, а покупатель имеет гибкий график погашения задолженности. Форфейтинговая компания, в свою очередь, получает неплохие проценты.

Форфейтинг — суть особой схемы финансирования предприятий

Крупными клиентами банковских организаций являются различные торговые компании. Для них кредит является отличной возможностью расширить производство, повысить его рентабельность, предоставить своим сотрудникам более выгодные рабочие условия. Некоторые юридические лица берут займ в качестве стартового капитала для начала бизнеса. Для банковских организаций выдача кредитов таким заёмщикам — очень выгодная процедура. Как правило, торговые организации берут крупные суммы. В случае банкротства или отсутствия возможности вовремя внести ежемесячную плату может быть изъят товар компании. Но не всегда подобные операции при традиционных условиях прибыльны и эффективны. В некоторых случаях необходимо прибегать к помощи финансирования и одной из таких возможностей является форфейтинг. Рассмотрим его схему подробнее в этой статье.

Что такое форфейтинг?

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Дебиторская задолженность, или долговые обязательства, могут быть представлены:

- Векселями (простейшая ценная бумага, которая позволяет участникам сделки удостовериться в её надёжности).

- Сертификатами.

- Аккредитивами (поручения, которые гарантируют полное выполнение обязательств по кредитованию) и т. д.

Форфейтинг чаще всего используется при осуществлении внешнеэкономической деятельности.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

+7 (499) 350-97-43 (звонок бесплатен)

Участники

Участниками форфейтинга являются:

- Форфейтер. Он представляет собой посредника, который и приобретает дебиторскую задолженность. Вместе с этим ему передаются и возможные финансовые риски, связанные с возвратом неоплаченной стоимости продукции.

- Кредитор. Он осуществляет производство и/или реализацию продукции. Продаёт дебиторскую задолженность форфейтеру. По завершению сделки получает полную прибыль, полученную от продажи товара, с вычетом стоимости услуг посредника.

- Дебитор. Лицо, которое оформляет займ и принимает продукцию.

Схема форфейтинга

Традиционная схема форфейтинга состоит из следующим пунктов:

- Кредитор и посредник совместно устанавливают стоимость продукции и условия будущей сделки.

- Кредитор и дебитор заключают сделку на поставку продукции.

- Кредитор и посредник заключают договор о купле-продаже дебиторской задолженности и передаче ответственности.

- Кредитор осуществляет поставку товара и документально подтверждает выполнение этой процедуры.

- Посредник передаёт оплату с учётом стоимости своих услуг (вознаграждения).

Преимущества

Форфейтинг обладает рядом преимуществ, которые выделяют его среди остальных схем финансирования:

- Значительное уменьшение рисков продавца товаров.

- Отсутствие регресса.

- Возможность продажи дебиторской задолженности в несколько этапов (при использовании двух и более векселей).

- Возможность принятия гибких условий договора.

- Система льгот и отсрочек при возникших у покупателя финансовых трудностях.

- Экономия на займах в банковских организациях.

- Простота оформления сопровождающих документов.

- Возможность торговых организаций увеличить объёмы производства и техническое оснащение.

- Фиксированная процентная ставка даже при долгосрочном займе.

- Увеличение прибыли предприятия.

- Значительное снижение количества рисков при осуществлении внешнеэкономической деятельности.

- Форфейтинговые инструменты оформляются довольно быстро и просто.

Именно эти преимущества и обуславливают большую популярность метода финансирования среди юридических лиц.

Недостатки

Но форфейтинг не обходится и без недостатков:

- Высокая маржа. Она обуславливается долгосрочностью сделки и рисками, который берёт на себя посредник.

- Наличие рисков, которые связаны непосредственно с законодательством страны и возможными его изменениями.

- Оплата гарантии (для импортёра).

- Большое количество ненадёжных контрагентов на международном рынке.

Как составить договор?

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

- Валюта. Для участия в сделке она должна свободно конвертироваться.

- Юрисдикция. Этот момент участники сделки должны обсудить заранее, условия обязательно отразить в договоре.

- Конфиденциальность. Договор должен обязательно содержать положение о неразглашении персональных данных, условий сделки. В противном случае, недобросовестные посредники могут перепродать ценные бумаги по более низкой цене на вторичном рынке.

Для получения финансирования кредитор должен оформить и подать в банковскую организацию пакет документов, который состоит из следующих бумаг:

- Внешнеторговый договор.

- Инвойс, как заполнить инвойс подробнее тут.

- Документы, которые подтверждают отправку продукции.

- Вексель, оформленный на имя посредника.

- Поручительство для дополнительной гарантии соблюдения всех условий сделки.

После подачи документов необходимо только ждать решения банковской организации. Если был получен положительный ответ, осуществляется непосредственно передача долга.

Отличия форфейтинга от факторинга

Форфейтинг и факторинг — две абсолютно разные схемы финансирования. Их отличия заключаются в следующих параметрах:

- Операции, при которых используется схема. Форфейтинг наиболее актуален и эффективен для внешнеэкономических сделок, а факторинг — для внутренней торговли.

- Валюты. При факторинге число валют строго ограничено. Схема форфейтинга же не устанавливает такие строгие рамки, всё обговаривается и устанавливается участниками сделки.

- Срок финансирования. Форфейтинг устанавливается на срок до 1 года и выше, вторая же схема действует не более 6 месяцев.

- Регресс. При оформлении форфейтинга он практически полностью отсутствует. Вторая же схема не гарантирует передачу рисков.

- Величина выкупаемого долга. При факторинге она не превышает 90 процентов, рассматриваемая же в статье схема предполагает полное приобретение долга и т. д.

Различия между схемами существенные. При выборе одной из них необходимо тщательно проанализировать все условия и выбрать наиболее подходящий для себя вариант.

Пример

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Кредитор заключил сделку на поставку товара. Общая стоимость договора составляет 1 миллион долларов США.

В качестве дебиторской задолженности использовались 2 векселя по 500 тысяч каждый. Дисконт составляет 5 процентов от общей стоимости сделки, цена услуг посредника — полтора процента.

Для нахождения суммы, которую получает продавец необходимо перемножить стоимости векселей с учётом дисконта и процента посредника. Получаем 467500 долларов США.

Остальную часть продавец получит только после завершения сделки.

Форфейтинг в Российской Федерации

Такая схема финансирования не так популярна в Российской Федерации, как в других странах. Но это объясняется довольно понятными причинами:

- Нестабильность экономики. Большая часть банковских организаций просто опасается выдавать кредиты на длительный срок.

- Отсутствие в России чёткой законодательной базы для подобного финансирования. Нормативные документы РФ попросту не подстроены под международные схемы и правила.

- Низкий уровень ответственности стран-партнёров. Многие российские экспортёры ориентированы именно на такие страны. Часто возникают трудности с поиском посредника, который возьмёт на себя все риски.

Форфейтинг встречается в России в специфичной, сильно изменённой форме. Чаще всего предприниматели и торговые организации останавливают свой выбор именно на факторинге, несмотря на возможные потери.

Дополнительная информация о том, что такое форфейтинг и, как это работает, в данном видео:

Итак, форфейтинг — довольно распространённая в мире схема финансирования предприятий и индивидуальных предпринимателей. В ней участвуют 3 лица — форфейтер, кредитор и дебитор. С помощью такого метода финансирования индивидуальные предприниматели и торговые организации могут улучшать условия производства своих товаров, а банковские предприятия — получать выгодных для кредитования клиентов. К сожалению, в России эта схема широко не распространена.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Бесплатная консультация по телефону:

+7 (499) 350-97-43 (звонок бесплатен)

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Что такое форфейтинг

Основными потребителями банковских кредитных продуктов являются торговые организации. Низкий уровень обеспеченности собственными средствами, большой объем оборотов и возможность товарного залога делают их идеальными заемщиками. Но в определенных случаях (помимо кредитования и факторинга) лучшим решением будет финансирование по схеме форфейтинга . Рассмотрим, форфейтинг что это простыми словами.

Основными потребителями банковских кредитных продуктов являются торговые организации. Низкий уровень обеспеченности собственными средствами, большой объем оборотов и возможность товарного залога делают их идеальными заемщиками. Но в определенных случаях (помимо кредитования и факторинга) лучшим решением будет финансирование по схеме форфейтинга . Рассмотрим, форфейтинг что это простыми словами.

Понятие «форфейтинг»

Форфейтинг является формой кредитования внешнеторговых операций. Сущность форфейтинга заключается в том, что у экспортёра специализированная компания покупает кредитные обязательства импортёра. В основном эти обязательства оформляются в виде векселей.

Можно объяснить так: финансовые требования продавца к покупателю переходят к форфейтеру. Он также берёт на себя риски, которые связаны с задолженностью, покупает долг и выплачивает экспортёру всю сумму задолженности. При этом поставщик вознаграждает форфейтера суммой, которая указана в договоре.

Форфейтинговые операции — это инструменты, которые позволяют продавцу получить сразу всю сумму за продукцию, за исключением платы за услугу форфейтера, а покупателю разрешается выплата задолженности форфейтеру по частям или с отсрочкой.

Виды форфейтинга

-

Различают следующие виды данной формы кредитования:

Внутренний. Данный вид представляет такую операцию, в которой и экспортёр, и импортёр — представители одной страны.

Международный. Международный форфейтинг очень распространён во всём мире. Является такой операцией, где экспортёр и импортёр представляют разные государства.

Форфейтинг дебиторской задолженности. Дебиторская задолженность является главным объектом данной формы кредитования.

-

Для её форфетирования применяют специальные инструменты с использованием таких бумаг, как:

Аккредитив — один банк поручает другому банку выполнить обязательства импортёра перед экспортёром.

Но в основном используют вексель. Он является ценной бумагой, гарантирующей надёжность при совершении сделки.

Форфейтинг операции коммерческих банков. Финансирование одноразовыми выплатами приносит банку большую прибыль. Форфейтинг помогает взаимодействовать с иностранными клиентами и получать доход при маленьких затратах. Поэтому форфейтинговые компании очень востребованы на рынке банковского коммерческого кредитования.

Осуществлять форфейтинговые операции коммерческих банков намного проще, чем факторинговые и лизинговые. Оформляются они внесением передаточной надписи в векселе, который при этом должен быть принят к исполнению банком страны покупателя.

Форфетирование является очень простым в оформлении и не требует заключения никаких соглашений. Именно это и привлекает экспортёров.

Участники сделки

-

В форфейтинговых операциях основными участниками сделки являются:

Кредитор (эскпортер). Кредитором является юридическое лицо, которое осуществляет продажу товара и в виде оплаты принимает долговые обязательства в форме ценных бумаг. Кредитор, в обмен на векселя, получает всю сумму за проданный товар от форфейтера, но с неё высчитывается плата за услуги форфейтера.

Дебитор (импортер). Дебитор является лицом, принимающим товар. Он гарантирует оплату специальными ценными бумагами и передаёт их кредитору как обязательство оплаты за товар.

Форфейтор (посредник). Лицо, выкупающее долг. Такая компания берёт на себя риск по возврату неоплаченной стоимости товара.

Пакет документов

Документов для данного направления требуется немного, но именно они считаются основой нормальных отношений.

-

Для оформления сделки понадобится:

Схема форфейтинга

1. Экспортер предполагает заключить контракт с импортером и привлекает к сделке форфейтера. Определяется предполагаемая цена контракта.

2. Форфейтер собирает информации о сделке (сроки финансирования, репутация импортера и экспортера, степень риска, сроки реализации сделки) и определяет твердую цену контракта.

3. Продавец и покупатель подписывают контракт на поставку.

4. Поставщик и форфейтер заключают контракт о передаче долговых обязательств.

5. Отгрузка товара экспортером. По факту отгрузки продавец предъявляет покупателю комплект необходимых документов (контракт на поставку; инвойс с подписями экспортера/импортера, в России его аналогом является счет-фактура; комплект транспортных документов; гарантийное письмо/поручительство).

6. Выпуск простого векселя импортером (или акцепт переводного векселя экспортера).

7. Аваль векселя.

8. Внесение в вексель передаточной записи.

9. Передача векселя с копиями коммерческих и отгрузочных документов форфейтору.

10. Оплата форфейтером стоимости векселя за вычетом оговоренного дисконта.

В результате сделки форфейтер становится держателем долговых ценных бумаг, которые подтверждают необходимость оплаты покупателем за отгруженный товар.

Достоинства и недостатки

Форфейтинг имеет как преимущества, так и недостатки.

-

Преимущества

-

Недостатки

-

К плюсам относятся такие аспекты:

-

К минусам можно отнести:

Форфейтинг и факторинг — различия и сходства

-

Далее речь пойдёт о том, чем факторинг отличается от форфейтинга:

| Параметр | Факторинг | Форфейтинг |

|---|---|---|

| При каких операциях используется | Внутриторговые | Экспортно-импортные (внешнеторговые) |

| Валюты сделки | Ограниченное количество валют (преимущественно доллары США, евро, рубли) | Используется множество мировых валют (зависит от кредитора) |

| Срок финансирования | 90-180 дней | До 1 года и выше |

| Регресс | В зависимости от типа заключаемого договора | Отсутствует, все риски берет на себя банк-форфейтор |

| Величина выкупаемого долга | До 90% | Выкупается полностью |

| Дополнительные гарантии | Нет | Возможно оформление гарантий третьей стороны |

| Стороны договора | Продавец, покупатель, банк или факторинговая компания | Продавец, банк |

| Возможность перепродажи требования | Нет | Да |

У факторинга и форфейтинга есть как сходства, так и различия. Каждый предприниматель сам выбирает форму кредитования, которая будет более выгодна для него.

Схема расчета

-

Пример расчета 1:

1 000 000 * 95 % – 1 000 000 * 1 % = 950 000 – 10 000 = 940 000 долларов.

-

Пример расчета 2:

500 000 * 95 % – 500 000 * 1,5 % = 475 000 – 7 500 = 467 500 долларов.

Форфейтинг в России

Фортфетирование в Российской Федерации не очень распространено.

-

На это есть некоторое причины, которые препятствуют кредитованию экспортных закупок:

-

Основные барьеры развития форфейтинга в Росии:

Для форфетирования в России используют аккредитивы как подтверждение оплаты долга. В экспортных операциях вексели не используются, так как это может привести к проблемам, которые связаны с налоговым законодательством.

Несмотря на высокий риск, предприниматели в основном отдают предпочтение факторингу. А форфейтинговые операции являются индивидуальной услугой.

Форфетирование является очень перспективным направлением кредитования, которое в России только начинает развиваться.

Смотрите также видеоролик с определением термина форфейтинг:

Чем факторинг отличается от форфейтинга

Компании всегда пытаются найти наиболее удобную и в то же время выгодную форму сотрудничества. Здесь на помощь приходят такие понятия, как факторинг и форфейтинг. Их иногда путают, хотя они имеют существенные различия, несмотря на какие-то сходные моменты и созвучные названия. В нашей статье мы поговорим о том, в чем состоит отличие факторинга от форфейтинга и как не запутаться в этих понятиях.

Факторингом называют продажу товаров, когда платеж отсрочивается. Поставщик реализует свои товары, передавая их покупателю. Покупатель же, в свою очередь, должен сразу заплатить часть денег (до девяноста процентов), а остальную сумму отдать позже. Это форма кредитования, где главными действующими лицами являются три стороны: продавец, покупатель и посредник. Посредника называют фактором, и это может быть банк или специализированная факторинговая фирма.

Под форфейтингом понимают операции, когда третье лицо выкупает обязательства должника перед кредитором. Такой агент берет всю ответственность на себя, поэтому поставщик сразу получает свои деньги.

Различия

Сравнительная характеристика этих форм сделок поможет человеку лучше рассмотреть, чем факторинг отличается от форфейтинга. Основная разница заключается в нюансах проведения этих финансовых сделок. Длительность факторинга составляет не более полугода, а вот форфейтинг может проходить несколько лет. Тот, кто работает по форфейтингу, возлагает на себя все риски, обязуется выполнять обязательства должника. А фактор, если сделка не состоится, сможет потребовать свои средства или воспользоваться страховкой.

Фактор изначально отдает поставщику только часть денежных средств, а оставшуюся – часто только после того, как все обязательства будут выполнены. А форфейтер рассчитывается с поставщиком сразу, но зато потом сможет перепродать свои обязательства.

Итак, точный список основных отличий:

- Срок. Факторинговая операция длится полгода, а форфейтинговая несколько лет.

- Риск. Форфейтер берет на себя больше рисков.

- Оплата. Фактор поставщику выдает часть денег, а форфейтер – сразу все.

- Перепродажа. Форфейтинговые активы, в отличие от факторинговых, можно продать.

И в заключение

Несмотря на некоторые сходства, эти два вида сделок следует четко различать, чтобы не возникло проблем с контрагентами. Ведь они часто используются при взаимодействии продавцов и покупателей.

Форфейтинг

Дебиторская задолженность может быть передана в виде ценных бумаг – векселей, сертификатов, аккредитивов и других обязательств.

Описание форфейтинга простыми словами

Форфейтинг представляет собой форму кредитования, также как и факторинг, лизинг и другие финансовые инструменты.

Однако чаще всего форфейтинг применяется в совершении внешнеэкономических сделок.

Участники

Участниками сделки форфейтинга являются:

- форфейтер – компания-посредник, которая выкупает дебиторскую задолженность и берет на себя риски по возврату неоплаченной стоимости товара;

- кредитор (продавец, экспортер) – лицо, осуществляющее продажу (поставку) товара, которое передает дебиторскую задолженность форфейтеру в виде долговых ценных бумаг и получает полную стоимость оплаты за проданный товар за вычетом стоимости услуг форфейтера;

- дебитор(покупатель, импортер) – лицо, принимающее товар, которое берет займ в виде долговых ценных бумаг и передает их продавцу в качестве обязательства оплаты за товар.

Схема форфейтинга

Стандартная схема форфейтинга выглядит следующим образом:

- Продавец и компания-форфейтер договариваются о стоимости и условиях будущего контракта.

- Экспортер и импортер заключают договор на поставку товара.

- Продавец и форфейтер подписывают контракт о передаче долговых обязательств.

- Продавцом производится поставка товара.

- Экспортер предоставляет форфейтеру подтверждающие документы о поставке товара.

- Форфейтер производит оплату по переданным документам за вычетом суммы дисконта или вознаграждения.

После заключительного этапа форфейтер становится полноправным держателем ценных бумаг, подтверждающих необходимость оплаты покупателем за поставленный товар. Все риски форфейтер берет на себя, освобождая экспортера от претензий по дальнейшей оплате.

Помимо основного контракта, в котором сторонами являются все участники форфейтинга – продавец, покупатель, форфейтер, необходимыми документами, подтверждающими факт перевода дебиторской задолженности, являются уже упомянутые ценные бумаги и поручительство.

Чаще всего применяются ценные бумаги в виде векселей и аккредитивов. На векселе должна стоять подтверждающая передаточная надпись на имя форфейтера. Векселя, в свою очередь, должны быть гарантированы или авалированны банком покупателя, который выступает в качестве поручителя.

Аккредитив также выдается банком покупателя в виде поручения банку продавца.

Важными критериями международного контракта форфейтинга являются следующие факторы:

- валюта договора должна быть свободно конвертируемой,

- обозначены условия юрисдикции при разрешении споров и конфиденциальности информации при условии перепродажи долговых обязательств.

Преимущества и недостатки

У форфейтинговых операций гораздо больше плюсов и преимуществ по сравнению с другими более рискованными инструментами:

- минимальные риски для продавца в связи с отсутствием регресса, а также полной выплатой задолженности,

- задолженность можно передавать частями,

- покупателю возможно установить гибкий график платежей или отсрочку.

Из недостатков можно выделить:

- высокий дисконт форфейтера при выкупе задолженности,

- достаточно трудоемкий процесс сбора необходимых документов и подтверждающих бумаг,

- недостаточная надежность контрагентов некоторых стран и отсутствие четкой законодательной базы по использованию долговых ценных бумаг.

Виды форфейтинга

В связи с четкими установленными условиями совершения форфейтинговых операций, можно разделить форфейтинг лишь на два вида – внутренний и международный.

- Внутренний форфейтинг представляет собой такой механизм операций, при котором обе стороны – продавец и покупатель являются резидентами одной страны. В России внутренний форфейтинг практически не применяется.

- Международный форфейтинг имеет довольно широкое распространение во всем мире, особенно в странах, осуществляющих экспорт в больших объемах. Сторонами по такой сделке являются представители разных государств. При этом компанией-форфейтером может быть коммерческая организация, зарегистрированная в любой стране.

Сравнение с факторингом

Форфейтинг, как и факторинг, является разновидностью финансового механизма кредитования организаций под имеющуюся дебиторскую задолженность. Однако между этими двумя, на первый взгляд, похожими инструментами имеются довольно существенные различия:

По срокам

- при факторинге – только краткосрочное финансирование (не более 6 мес.),

- при форфейтинге – среднесрочное и долгосрочное финансирование (1-10 лет),

По сегменту бизнеса

- факторинг используется для мелкого и среднего бизнеса,

- форфейтинг – для крупного бизнеса.

По степени риска

- при факторинге возможен регресс, т.е. встречное требование фактора к поставщику, а также валютные и иные риски ложатся на продавца,

- при форфейтинге – полное освобождение продавца от рисков.

По сумме выкупаемого долга

- при факторинге выплачивается до 90 % от стоимости, а остальная часть в момент полной оплаты покупателем,

- при форфейтинге продавцу выплачивается полная стоимость товара.

По дополнительным услугам

- при факторинге возможно предоставление дополнительных услуг клиенту – консультационных, бухгалтерских, юридических и др.

- при форфейтинге дополнительные услуги не предусмотрены.

По переуступке долга

- при факторинге передача долга невозможна,

- при форфейтинге можно перепродать долговое обязательство.

По участию третьих лиц

- при факторинге подтверждение в сделке не требуется,

- при форфейтинге необходимо подтверждение в виде ценной бумаги (вексель, гарантия и т.д.)

Форфейтинг в мире

Форфейтинг широко распространен в странах западной Европы и Америке и довольно успешно функционирует на сегодняшний день в развитых странах мира.

Происхождение схемы форфейтинга берет свое начало в Швейцарии после Второй мировой войны. Банки Цюриха, которые занимались долгосрочным кредитованием на протяжении многих лет, внедрили прием форфейтинга для закупки зерна странами Европы. В то время продажи сырья росли, и уже требовалось долгосрочное финансирование поставок продолжительностью более 180 дней. Помимо этого изменился внешнеэкономический режим, в соответствии с которым, производство товаров стало более дорогостоящим и требовало большего времени.

В дальнейшем новые государства, приходившие на мировой рынок – азиатские и латиноамериканские страны, все активнее утверждались в международной торговле, и финансирование поставок требовало широкого применения.

В настоящее время центром форфейтинга является Лондон, который не прекращал и развивал кредитование товаропроизводителей и продавцов на долгосрочной основе. Помимо Англии банковский сектор кредитования экспорта активно развивается в Германии.

Форфейтинг имеет положительную динамику и потому, что в мире создаются специальные институты – Консорциумы форфейтеров, в которые могут входить и финансово-кредитные учреждения. Для особо крупных сделок, исчисляемых миллионами долларов, консорциумы являются незаменимым посредником при проведении форфейтинговых операций. Все экспортные, валютные, политические и экономические риски они берут на себя.

Большая часть торговых операций в Европе происходит за счет форфейтинга, причем не только на экспортном рынке, но и на финансовом – происходит реализация долгосрочных долговых обязательств.

В настоящее время форфейтинг характерен для крупных экспортных сделок несырьевых товаров, например, поставка высокотехнологичной техники, оборудования и машин. Стоимость форфейтинговых контрактов в среднем составляет не ниже сотен тысяч долларов.

В Российской Федерации

В России форфейтинг не столь распространен как, например, факторинг, и существует несколько объективных причин, препятствующих развитию долгосрочного финансирования экспортных закупок:

- Отсутствие длинных денег у банков. Российские банки в связи с пока еще нестабильной экономической обстановкой в стране опасаются проводить долгосрочное кредитование.

- Закон о валютном регулировании не позволяет банкам и коммерческим организациям производить расчеты валютой, кроме как из-за границы.

- Экспорт российских производителей в основном нацелен на развивающиеся страны с низким уровнем финансовой ответственности, в связи с чем сложно найти банк-гарант для поручительства по сделкам.

- Российское законодательство не подстроено под международные финансовые схемы расчета и обычаи делового оборота, кроме того, налоговое законодательство меняется ежегодно, в связи с чем форфейтерам на российском рынке довольно сложно просчитать экономический эффект от участия во внешнеэкономических операциях.

В настоящее время в России форфейтинг используется в довольно специфическом виде – в качестве подтверждения оплаты дебиторской задолженности используется не векселя, а аккредитивы. Дело в том, что использование векселей при экспортных операциях может привести к проблемам, связанными с применением налогового законодательства

По словам российских банкиров, предприниматели в большинстве своем останавливают выбор на факторинговых схемах расчета, не смотря на высокий уровень рисков.

Пока речи о развитии форфейтинга в России не идет. Он так и остается на уровне индивидуальной услуги. Лишь когда финансовые организации и предприниматели смогут планировать финансовые показатели на ближайшие 3-7 лет, только тогда можно будет говорить о повышении уровня форфейтинговых операций.

СПИСОК БАНКОВ

СПИСОК БАНКОВ

БАНКОВСКИЙ СЛОВАРЬ

БАНКОВСКИЙ СЛОВАРЬ

АДРЕСА И ТЕЛЕФОНЫ ОТДЕЛЕНИЙ

АДРЕСА И ТЕЛЕФОНЫ ОТДЕЛЕНИЙ

БАНКОМАТЫ МОСКВЫ

БАНКОМАТЫ МОСКВЫ

ПОЛЕЗНЫЕ СТАТЬИ

ПОЛЕЗНЫЕ СТАТЬИ

СОДЕРЖАНИЕ

СОДЕРЖАНИЕ

Источники:

http://bankiros.ru/wiki/term/faktoring-i-forfejting

http://kakzarabativat.ru/finansy/forfejting/

http://ved.center/kredit/forfejting

http://svoedelo-kak.ru/finansy/forfejting.html

http://zhazhda.biz/base/chem-faktoring-otlichaetsya-ot-forfejtinga

http://bankspravka.ru/bankovskiy-slovar/forfeyting.html

http://kakzarabativat.ru/finansy/kak-otlozhit-dengi-na-pensiyu/